La TVA ? Un casse-tête pour tout le monde !

En tant que Zerudien, vous vendez vos services et autres prestations à distance. Or, l'obligation légale autour de la TVA est devenue franchement complexe ces dernières années. Sylvain s'y est penché pour de bon et vous permet de mieux comprendre.

Des règles qu'on a digérées pour vous !

Sur Zerudi vous vendez principalement des formations e-learnings automatisées. Mais vous pouvez également vendre du coaching ou des formations plus individuelles (ou avec une composante personnalisée).

Vos clients peuvent venir du même pays que vous ou bien d'ailleurs dans le monde. La solution gère automatiquement les taux de TVA à appliquer suivant le pays et le type de vos clients (particulier ou entreprise).

Si l'acheteur se trouve dans le même pays que vous, la TVA de votre pays est appliquée. Et ça, c'est simple.

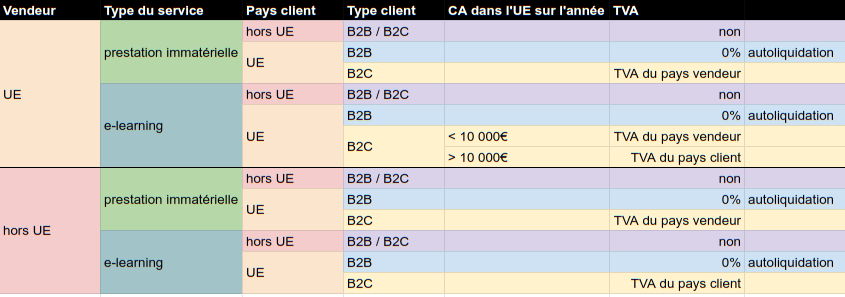

Mais les règles d'applications de TVA peuvent être complexes en dehors des ventes dans votre pays alors voici un tableau récapitulatif :

Vos clients peuvent venir du même pays que vous ou bien d'ailleurs dans le monde. La solution gère automatiquement les taux de TVA à appliquer suivant le pays et le type de vos clients (particulier ou entreprise).

Si l'acheteur se trouve dans le même pays que vous, la TVA de votre pays est appliquée. Et ça, c'est simple.

Mais les règles d'applications de TVA peuvent être complexes en dehors des ventes dans votre pays alors voici un tableau récapitulatif :

Prestations de services ou formation en ligne ?

Prestation immatérielle :

Dans le cadre de Zerudi il peut s'agir d'un coaching, une formation individualisée ou une consultation personnalisée. Pour la vente à un particulier, la TVA doit être prise en fonction du pays du vendeur.

Dans le cadre de Zerudi il peut s'agir d'un coaching, une formation individualisée ou une consultation personnalisée. Pour la vente à un particulier, la TVA doit être prise en fonction du pays du vendeur.

E-learning :

La formation en ligne est une prestation de service fourni par voie électronique. Elle est globalement automatisée, l'apprenant reçoit sa formation de manière automatique. La TVA doit être prise en fonction du pays acheteur.

La formation en ligne est une prestation de service fourni par voie électronique. Elle est globalement automatisée, l'apprenant reçoit sa formation de manière automatique. La TVA doit être prise en fonction du pays acheteur.

Lorsque vos clients sont des particuliers, vos ventes e-learning relèvent du régime dérogatoire propre aux prestations de services électroniques fournies en B2C (article 259D du CGI) :

Votre chiffre d’affaires annuel pour ce type de prestations n’atteint pas le seuil de 10.000€ dans l’ensemble des pays de l’UE :

Vous devez dans ce cas facturer tous vos clients TTC avec la TVA française pour vos formations en ligne (donc en B2C).

Au-delà de 10.000€, il convient d’appliquer la TVA du pays où est situé votre client : Vous allez donc facturer la TVA du pays acheteur.

Vous n’êtes pas obligé d’attendre le franchissement du seuil de 10.000€ pour facturer vos clients avec la TVA de leur pays : vous avez en effet la possibilité de choisir l’option pour la TVA au lieu de résidence de votre client dès le premier euro.

Cette option est alors valable 2 ans et vous permet de continuer d’utiliser le Guichet unique si vous n’avez pas atteint les 10.000€ de CA sur une année civile.

Vous devez dans ce cas facturer tous vos clients TTC avec la TVA française pour vos formations en ligne (donc en B2C).

Au-delà de 10.000€, il convient d’appliquer la TVA du pays où est situé votre client : Vous allez donc facturer la TVA du pays acheteur.

Vous n’êtes pas obligé d’attendre le franchissement du seuil de 10.000€ pour facturer vos clients avec la TVA de leur pays : vous avez en effet la possibilité de choisir l’option pour la TVA au lieu de résidence de votre client dès le premier euro.

Cette option est alors valable 2 ans et vous permet de continuer d’utiliser le Guichet unique si vous n’avez pas atteint les 10.000€ de CA sur une année civile.

Quelques exemples :

Cas n°1 : vous êtes français, vous vendez en France à des particuliers ou des entreprises : vous appliquez la TVA si vous y êtes assujetti.

Cas n°2 : vous êtes en France, et vous vendez une formation synchrone ou coaching, à distance, mais où vous êtes avec vos apprenants. Un ou plusieurs de ces apprenants n'est pas en France. On est dans de la prestation immatérielle. Vos clients sont des particuliers. S'ils sont hors UE, pas de TVA. S'ils sont en UE, c'est la TVA française qui s'applique.

Cas n°3 : vous êtes en France, et vous vendez de la formation en automatique, asynchrone, enregistrée. Vos clients sont des particuliers ou entreprises. Ils sont en dehors de la France. S'ils sont hors UE, pas de TVA. S'ils sont en UE, pas de TVA pour les entreprises. S'ils sont en UE et particuliers, c'est votre TVA qui s'applique votre CA sur l'année dans l'UE est inférieur à 10 000 euros et c'est la TVA du pays acheteur qui s'applique si votre CA en UE est supérieur à 10 000 euros.

Cas n°2 : vous êtes en France, et vous vendez une formation synchrone ou coaching, à distance, mais où vous êtes avec vos apprenants. Un ou plusieurs de ces apprenants n'est pas en France. On est dans de la prestation immatérielle. Vos clients sont des particuliers. S'ils sont hors UE, pas de TVA. S'ils sont en UE, c'est la TVA française qui s'applique.

Cas n°3 : vous êtes en France, et vous vendez de la formation en automatique, asynchrone, enregistrée. Vos clients sont des particuliers ou entreprises. Ils sont en dehors de la France. S'ils sont hors UE, pas de TVA. S'ils sont en UE, pas de TVA pour les entreprises. S'ils sont en UE et particuliers, c'est votre TVA qui s'applique votre CA sur l'année dans l'UE est inférieur à 10 000 euros et c'est la TVA du pays acheteur qui s'applique si votre CA en UE est supérieur à 10 000 euros.

Comment connaît-on le pays de l'acheteur sur Zerudi ?

On gère tout grâce à un savant mélange d'adresse IP de la connexion de l'acheteur et de la langue de son navigateur. Ce qui prime à la fin c'est bien le pays de l'adresse du client.

Que dois-je faire sur Zerudi ?

Vous avez juste à configurer les valeurs suivantes :

- votre pays de facturation, c'est ce pays qui est utilisé pour savoir si vous êtes dans l'union européenne.

- votre assujettissement à la TVA : elle est non applicable pour les auto-entreprises sous un certain seuil par exemple. C'est modifiable dans chacun des prix également.

- La TVA par défaut à utiliser : pays du client ou pays du vendeur. C'est modifiable prix par prix également.

Et c'est tout ! On s'occupe du reste.

Nous vous invitons à vous rapprocher de votre comptable pour être sûr de bien comprendre les subtilités de votre business !

Vos réactions (1)

Merci beaucoup pour cet article !